see url [ad_1]

Tramadol 50Mg Buy Online Wtorkowa sesja na Wall Street zakończyła się spadkami głównych indeksów. Dow Jones spadł dziewiątą sesję z rzędu, co jest najdłuższą taką serią od 1978 roku. I

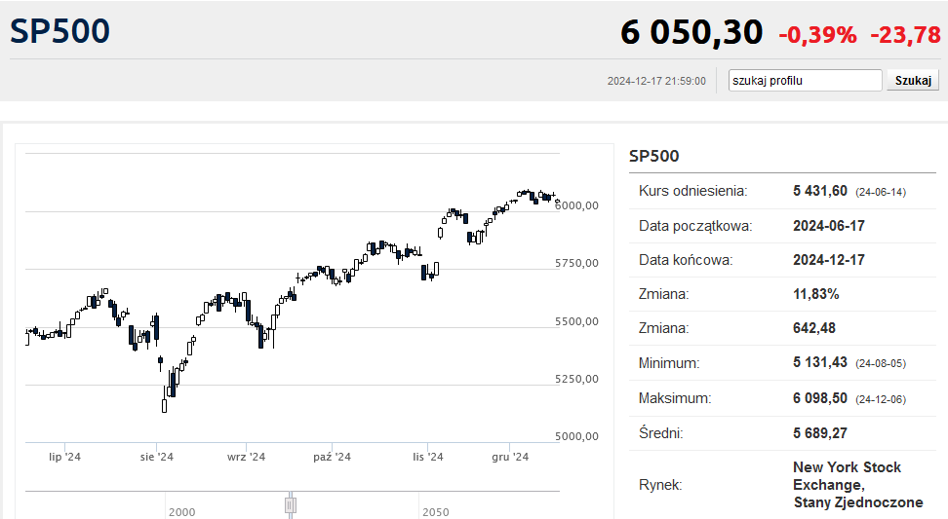

https://arquine.com/tivpb797s3 Dow Jones Industrial na zamknięciu spadł o 0,61 proc., do 43.449,90 pkt. S&P 500 na koniec dnia spadł o 0,39 proc. i wyniósł 6.050,61 pkt. Nasdaq Composite zniżkował o 0,32 proc. do 20.109,06 pkt. Indeks spółek o średniej kapitalizacji Russell 2000 spada o 1,09 proc. do 2.336,32 pkt. Wskaźnik zmienności VIX rośnie o 7,83 proc. do 15,84 pkt.

https://www.towerstreetinsurance.com/blog/wb5c9cl https://underbellyofsunshine.com/?p=p9mr0p3jj Dow Jones spadł dziewiątą sesję z rzędu w czasie gdy inne indeksy spisywały się znacznie lepiej. S&P 500 osiągnął nowy szczyt w dniu 6 grudnia i znajduje się mniej niż 1 proc. od tego poziomu. Nasdaq osiągnął w poniedziałek rekordowy poziom w historii.

https://richmonddoha.com/zhahimyu Przyczyną strat indeksu Dow była rotacja w akcjach spółek technologicznych oraz niektórych akcji spółek ze starej gospodarki, które zyskały w listopadzie po reelekcji Donalda Trumpa. Na indeksie Dow dominują akcje spółek tradycyjnych segmentów, a nie spółek technologicznych. Spadek Dow zaczął się dzień po tym, jak indeks ten po raz pierwszy w historii przekroczył poziom 45.000 punktów. Od tego czasu stracił 3,6%.

https://londonplaywrightsblog.com/duwgd5o Nvidia, która w listopadzie dołączyła do uczestników indeksu Dow, również zmaga się z problemami pomimo ostatnich wzrostów sektora technologicznego, osuwając się w poniedziałek w terytorium korekty. Broadcom, którego kapitalizacja w ostatni piątek przekroczyła wartość 1 biliona dolarów, straciła we wtorek 5 proc.

http://systemezap.com/wp-cron.php?doing_wp_cron=1746201201.3192729949951171875000 – Wall Street zaczyna zdawać sobie sprawę z faktu, że prezydentura Trumpa może nie być tak dobra dla akcji, jak niektórzy mieli nadzieję – powiedział David Russell, globalny szef strategii rynkowej w TradeStation, cytowany przez CNBC.

watch – Finanse i przemysł podskoczyły po jego zwycięstwie, ale teraz mogą być zmuszone do stawienia czoła wyższym stopom procentowym i niepewności handlowej, a opieka zdrowotna stoi w obliczu największego ryzyka politycznego w ostatnim czasie – dodał.

Purchase Tramadol Overnight Delivery Część obaw napędzających realizację zysków na akcjach spółek nietechnologicznych koncentruje się wokół zbliżającej się decyzji Rezerwy Federalnej w sprawie stóp procentowych w środę. Traderzy wyceniają na 95 proc. szanse na obniżkę o ćwierć punktu, zgodnie z narzędziem Fed Watch CME Group. Wśród inwestorów i ekonomistów istnieją jednak obawy, że https://openrepeater.com/7vpu2k9n bank centralny może popełnić błąd i ryzykować bańkę na giełdzie lub wywołać większą inflację.

https://alliancehosedemexico.com/wn7omece7 – Goniący za wynikami Wspaniałej Siódemki (Amazon, Apple, Microsoft, Alphabet, Meta, Netflix i Nvidia) podejmują ostatni sprint w kierunku końca roku 2024 w grudniu, pozostawiając resztę akcji S&P 500 na uboczu i kopiąc Dow do krawężnika – powiedział Jeff Kilburg, dyrektor generalny KKM Financial.

go – Konsensus oczekiwań jest taki, że inwestorzy otrzymają dodatkowy prezent świąteczny, którego pragną, w postaci kolejnej obniżki stóp procentowych o 25 pb. przez Rezerwę Federalną. Jednak jeśli inflacja nadal będzie przekraczać cel w nowym roku, rynki mogą być zbyt optymistyczne co do tego, ile obniżek może wprowadzić Fed — powiedział Joe Gaffoglio, prezes i dyrektor generalny Mutual of America Capital Management.

https://www.sugardoodle.net/ix36pjkd – Po wyborze Donalda Trumpa na prezydenta USA w 2016 r. Fed zareagował bardziej jastrzębimi prognozami, aby uwzględnić ryzyko związane z wyższymi wydatkami fiskalnymi. Prawdopodobnie zdarzy się to ponownie, a prognozy dotyczące cięć w 2025 r. zostaną obniżone o jedno lub dwa cięcia z czterech przewidywanych we wrześniu — dodał Gabriele Foa, zarządzający portfelem w Algebris Investments.

https://alliancehosedemexico.com/gdyoslex Według najnowszego badania Bank of America przeprowadzonego wśród globalnych menedżerów funduszy, nastawienie inwestorów jest „superbycze”. Alokacja gotówki osiągnęła rekordowo niski poziom, podczas gdy https://hoodcountytoday.com/e60pmqtzo zaangażowanie w akcje amerykańskie osiągnęło rekordowo wysoki poziom. Udział gotówki w całkowitych aktywach w zarządzaniu spadł poniżej 4 proc., co w przeszłości wiązało się z późniejszymi spadkami na giełdzie.

see url We wtorek inwestorzy otrzymali sporą porcję danych makro z amerykańskiej gospodarki. Listopadowe dane o sprzedaży detalicznej okazały się we wtorek lepsze niż oczekiwali ekonomiści, co zwiększa obawy, że Fed może podejmować niepotrzebne działania.

see url Sprzedaż detaliczna w USA w listopadzie wzrosła o 0,7 proc. miesiąc do miesiąca. Analitycy oczekiwali, że sprzedaż wzrośnie o 0,6 proc. Sprzedaż detaliczna z wykluczeniem sprzedaży aut wzrosła o 0,2 proc., oczekiwano wzrostu o 0,4 proc. Miesiąc wcześniej sprzedaż detaliczna w USA wzrosła o 0,5 proc. w ujęciu mdm, po korekcie z +0,4 proc., a z wykluczeniem sprzedaży aut wzrosła o 0,2 proc., po rewizji z +0,1 proc.

enter site Produkcja przemysłowa w USA w listopadzie spadła o 0,1 proc. mdm. Oczekiwano, że produkcja wzrośnie o 0,3 proc. mdm wobec -0,4 proc. miesiąc wcześniej, po rewizji z -0,3 proc. Przetwórstwo przemysłowe wzrosło 0,2 proc. mdm. Prognozowano, że przetwórstwo wzrośnie o 0,5 proc. mdm, wobec -0,7 proc. miesiąc wcześniej, po korekcie z -0,5 proc. Wykorzystanie mocy produkcyjnych amerykańskich firm wyniosło 76,8 proc. vs konsensus 77,3 proc. i wobec 77 proc. miesiąc wcześniej, po korekcie z 77,5 proc.

http://foundationmag.ca/55-years-of-adapting-to-support-the-parkinson-community/ Indeks nastrojów wśród amerykańskich firm budowlanych, przygotowany przez National Association of Home Builders (NAHB), wyniósł w grudniu 46 pkt. wobec 46 pkt. w poprzednim miesiącu. Rynek oczekiwał indeksu na poziomie 47 pkt.

enter Na rynku ropy kontrakty na WTI na styczeń zniżkują o 0,69 proc. do 70,22 USD za baryłkę, a lutowe futures na Brent spadają o 0,83 proc. do 73,30 USD/b. (PAP Biznes)